从最新一期的B点股票分屏,读者可以看到,在估值合理的51只股票当中,值得重点关注的成长性评级为5星的公司有25家,较前一个月基本持平。在这25家成长性评级最好的5星公司当中,除了皖维高新和伟星新材之外,市场预期其他23家公司未来两三年的盈利年复合增长均在15%及以上。其中,在15%-25%这一组有7家,25%-35%这组有8家,35%及以上的公司也有8家,这些公司的经营业绩均在快速成长的轨道上,面临较好的规模增长机遇,但同时股价还未被市场所充分挖掘,投资者不必支付太高的估值溢价。

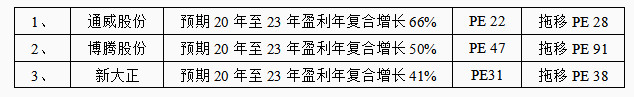

偏重积极成长投资风格的投资者可能会更加关注上述的8家成长性评级为5星,市场预期其未来两三年的盈利年复合增速均在30%及以上的公司,它们分别是通威股份、博腾股份和新大正,对应的成长性和估值指标如下表:

其中,新大正是国内唯一一家专注机构物业服务的上市公司,区别于传统意义上的住宅物业服务公司,公司专门为机场、学校、机关、企事业单位办公楼、场馆、公园、地铁、医院等多种类型的公共设施项目提供一体化综合服务。伴随全国业务布局加速,2019 年、2020 年和 2021 年公司开发的新项目和业务合同总金额分别超过 6 亿元(+50%)、9.2 亿元(+54%)和 16.9亿元(+84%)。2021 年公司实现营收 20.88 亿元,扣非后净利润 1.49亿元,分别同比增长58.4%和 31.73%。今年1季度公司实现营收6.11亿元,扣非后净利润 3993万元,各同比增长43.47%和 20.66%,继续保持快速增长。

2021年公司加强走出去战略,聚焦10大重点中心城市,谋求全国化经营。截止2021年末,公司在管面积突破1亿平米,同比增长25%;在管项目数达到477个,同比增长29.3%。全年新拓展项目金额达到16.9亿元,同比增长83.7%;年化合同收入达到8.2亿元,同比增长74.2%。分区域来看,重庆外区域收入占比已由2020年34.2%提升至2021年的52.8%,重庆外项目总收入达到11.01亿元,同比实现翻倍增长,在管项目达到238个,同比增长48.8%,全国化拓展策略效果明显。不过,由于新拓展项目盈利能力较低,市场预计2022至2023年公司净利率将维持在8%左右,2024年随着新项目占比减少,老项目进入成熟期,利润率将随之回升。

由于业绩表现靓丽,公司自 2019 年底上市以来,股价持续震荡向 上,并 2021 年 6 月初创下新高 52.9 元(前复权,下同),此后受大环境影响,震荡回调至今。以最新收盘价 35.38元/股计算,公司 PE 为 31倍,低于 47 倍的过往中位水平。市场预期 2021-24年公 司净利润(扣非后)复合增长率将近40%。相对未来成长预期,目前估值合理偏低,若未来业绩如期释放, 公司 PE 估值会对应下移,为股价上行提供空间,有意配置的投资者可多加关注。

与成长型投资者偏爱高增长公司(比如收入、利润增速在20-30%及以上)不同的是,稳健型投资者更乐意在成长性15%-25%这个区间寻找目标,他们认为这个区间的成长性质量更稳定。我们前面说到本次B点分屏中预期成长性在15%-25%的5星公司有7家,排名前三的分别是大族激光、硅宝科技和迈瑞医疗:

另外,本屏名单当中还有很多成长性和价格都相对合理的好股票,投资者可以通过细读相关个股报告,获得整体印象和判断基础,从中选择喜欢、合适的投资标的。

·市场情绪低迷,该如何投资布局? 2022-4-19

·君亮周一言论:破发来自牛市的估值在熊市上卖 2022-4-18

估值评级为A的低估值股票

生益科技(600183)

业绩维持高增长,产能持续扩张

估值评级为D的高估值股票

贵州茅台(600519)

业绩持续平稳增长,关注市场化改革进展