股市里的马太效应

———市销率最低的股票

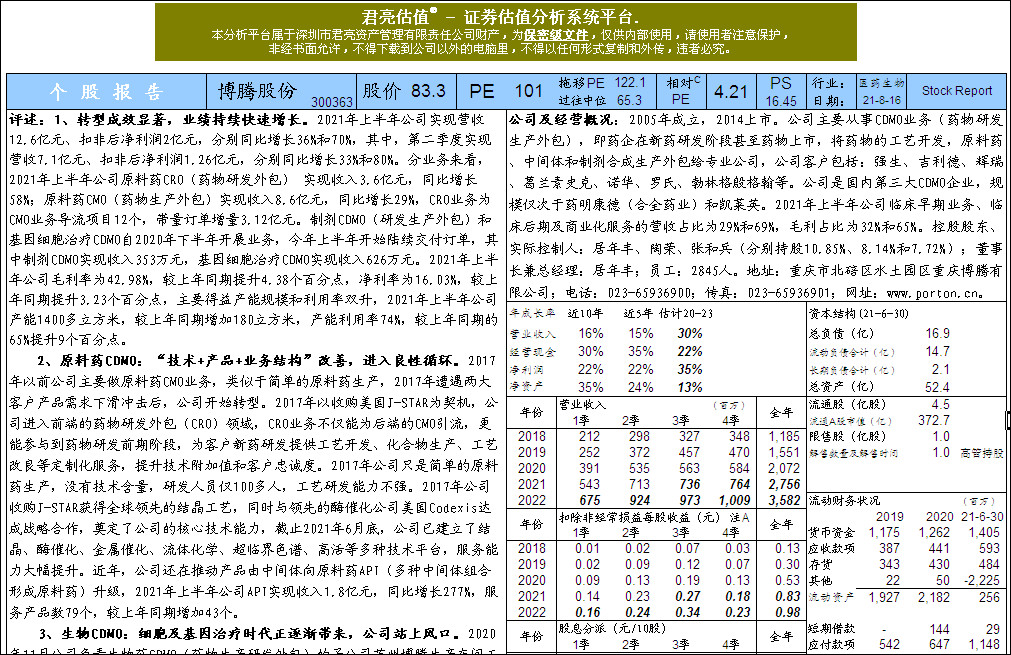

这两家公司,一家是博腾股份,一家是鹭燕医药。博腾股份处于当下热门的CXO(医药外包)赛道,2019年初至今股价涨幅高达840%,目前动态PE达101倍。鹭燕医药处于进入高原阶段的医药批发行业,2019年初至今股价仅上涨15%,现在动态PE不到10倍。乍看起来,这两家公司有一种假象:估值高的,涨起来风生水起;估值低的,反而越涨不动。

是什么造成两家公司这种强烈的分化?

笔者认为,这种分化主要来自行业景气度不同,也是业绩表现的不同。过去2年博腾股份的营收复合增长率为42%,扣非后净利润复合增长率更是达87%;而过去2年鹭燕医药营收复合增长为仅有8.6%,扣非后净利润复合增长率12%。业绩是衡量公司真实价值的标尺,而业绩增长快的公司,这个标尺也会快速上移。

另一个原因是市场估值情绪的变化,市场上的投资者对高成长和确定性强的股票估值容忍度放宽,不断给予其高估值;而对低成长和不确定性的股票估值容忍度下降,一有风吹草动就舍弃,资金涌入热门赛道。从宏观经济上讲,目前我国的经济增速不断放缓,大部分传统行业已经成熟甚至进入夕阳阶段,行业机会空间已极度狭窄,少数代表未来发展方向的行业,成长空间大、机会多,获得资金的扎堆热捧,估值也不断被推高。

这段时间A股唱空的声音增多,认为A股即将“牛市转熊市”,笔者认为倒未必。

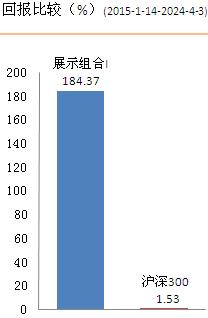

因为过去的2年多,A股表现根本不算牛市,而是一个极端分化的市场。2006-2007年和2014-2015年两轮大牛市最后的标志都是所有股票普涨,而2019年至今A股则处于板块轮动状态,并没有出现普涨行情,甚至房地产和相关的建筑装饰、建材和轻工制造等行业,以及银行、保险等行业不涨反跌,至今还趴在地板上。

我们从历史估值来看,截止2021年8月28日,全部A股动态PE为19.8倍,处于2000年来历史PE的49.5%分位值,低于2007年牛市巅峰时的60倍PE,也低于2015年牛市最高点的32倍PE,剔除金融、石油石化后,全部A股动态PE为31.8倍,也处于历史的52.1%分位值。目前的A股估值正处于历史中位水平,还未进入牛市的泡沫区间。

但从行业估值来看,两极分化的情况十分严重。申万28个一级行业中,PE低于历史50%分位值的行业有17个,PB低于历史50%分位值的行业有15个。低估值行业中,房地产的动态PE处于2000年来历史PE的0%水平,也就是目前的房地产PE正处于历史最低值,而且还不断创出新低,其他行业中,建筑装饰处于历史PE的3%分位值,非银金融处于5%分位值,建筑建材处于15%分位值,轻工制造处于16%分位值。

PE分位值较高的行业中,汽车目前处于历史PE的95%分位值,电气设备处于94%分位值,国防军工处于63%分位值,化工处于61%分位值,基本对应当前的热门赛道。此外,前期涨幅较高的医药生物等行业估值有所回调,例如:医药生物行业从2020年8月最高点的超过60倍PE下滑到目前的40倍PE,虽然据2018年低点的25倍仍有一定距离,但已回到历史中位水平。

笔者认为后续A股全面转熊的可能性不大,但板块轮动应该还会继续。至于市场资金是继续拥抱目前热门的新能源车、光伏、半导体、军工等赛道股,还是转向PE正处于历史低位的金融、地产、建筑建材、公用事业等行业,抑或是等食品饮料、医药生物回调后,重新获得资金关注,就仁者见仁、智者见智了。

归档文章/报告:

- • 34只成长性不错的低市销率股票2024年03月27日

- • 33只成长性不错的低市销率股票2024年02月28日

- • 35只成长性不错的低市销率股票2024年01月31日

- • 41只低市销率股票2024年01月09日

- • 市销率最低的股票分屏2023年12月29日

- 更多

- • 19只不错成长性的低市净率股票2024年04月10日

- • 20只不错成长性的低市净率股票2024年03月13日

- • 19只不错成长性的低市净率股票2024年02月06日

- • 19只不错成长性的低市净率股票2024年01月17日

- • 市净率最低的股票分屏2023年12月29日

- 更多

- • 22只成长性好市盈率低的股票2024年04月17日

- • 26只成长性不错的低市盈率股票2024年03月20日

- • 22只成长性不错的低市盈率股票2024年01月24日

- • 市盈率最低的股票分屏2023年12月29日

- • 大市风雨飘摇,惟成长性好市盈率低的股票才是好的渡船2023年12月20日

- 更多

- • 34只值得关注的低估值股票2024年04月02日

- • 40只值得关注的低估值股票2024年03月12日

- • 市场震荡不断,提供了哪些好机会?2024年01月30日

- • A股动荡不休,哪些好股票具备投资机会?2024年01月03日

- • 每周A点股票分屏2023年12月29日

- 更多