“奇葩”年报预告频现,买资产还是买盈利?

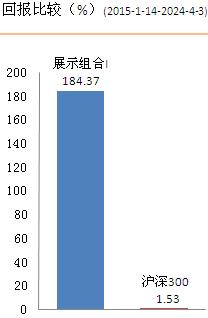

随着年度报告期临近,A股上市公司陆续发布2017年业绩预告。前有獐子岛扇贝再次跑路,后有保千里亏损无法计算,可谓戏剧性十足。抛开这些非严肃案例,还有相当一部分公司预告业绩不达预期,股价应声下跌。个中原因我们在此不一一深究,但是当一个指标(比如市盈率PE)波动性过大或过于聚焦短期时,其作为投资依据和价值参考的意义将会削弱。那么作为普通投资者,应该如何应对,其他估值指标比如市净率PB是否效果更好?连续50年复合回报率20%,位列美国投资史上第二位的沃尔特•施洛斯就认为,对于很多股票来说买资产(参考PB)比买盈利(参考PE)更安全,更省心,对于投研能力较弱的普通投资者更是如此。净资产的波动不像盈利那么剧烈,也不像盈利那么容易被扭曲,只要公司没亏损,净资产一般不会下跌。因此,我们在进行股票筛选时加入“买资产”的考虑维度,就能够大大减少因为短期盈利不佳(不及预期)错失优质公司的概率。

本期 “市净率最低的股票”分屏中共50家公司,其中成长性排名为1-2号公司共有21家,较上期市净率最低分屏(2018-1-10)减少4家。换言之,屏中成长性较差的公司占比增加,一定程度上说明市场调整过程中缺少成长性支撑的公司估值下降更快。同时我们需要注意,因为短期因素而被“错杀”的股票依然存在:屏中成长性最好的1号公司有6家,与上期持平,但估值进入偏低区域的公司较上期明显增加,已有许继电气、中国建筑等5家公司位于估值偏低的A点区域,特变电工位于估值合理的B点区域。这些公司的市净率处在1.22至1.64的区间内,ROE大部分在8%至19%之间,在之前的一年里除中国建筑(上涨19%)外全部下跌,表现最弱的许继电气跌幅达到40%。这些公司质地优良,长期基本面向好,股价下行进一步降低了买入成本,值得关注。

以许继电气为例,公司前身为许昌继电器厂,在直流输电、智能变配电、以及智能轨交牵引供用电等领域均具有项目系统设计与集成能力,定位于高端智能能源装备制造商以及综合解决方案提供商。公司主营业务按产品分为智能变配电系统、直流输电系统、智能中压供用电设备和智能电表等四大类,2017年上半年收入占比分别为40%、20%、19%和11%。2017年1-9月公司实现营收52.66亿元、扣非后净利润2.98亿元,分别同比增长9.54%和22.01%,由于采取了更为严格的坏账计提政策,计提资产减值损失同比增长244.11%,部分拖累公司当期利润表现。

从未来成长性看,公司作为国内特高压直流输电领军企业,特高压换流阀的市占率超过30%,位居国内第一,同时是特高压控制保护的为市场双寡头之一,份额接近50%。直流业务增长较快,2016年收入同比增长47%,2017年上半年再次提速至110.64%(收入 6.45亿元)。公司的柔性直流输电技术已处国际领先水平,未来有望充分受益于“十三五”特高压建设高峰所带来的行业发展红利。与此同时,公司作为传统的充换电设备龙头企业,在电动汽车充换电标准制定、技术研发、设备研制及示范项目建设等方面均走在行业前列,在国家电网2016年三个批次的充电设备集招中,公司中标的直流桩约88.5MW,功率份额约9.3%,处于领先地位。随着国内充电桩产业布局加速,公司充电业务快速增长可期。

公司股价从2017年的开盘价18.04元下跌至如今(2018-2-6)的12.36元,累计跌幅达到40.34%。其中,今年以来累计下跌了18.5%。2008年以来,市场给予公司的PE倍数,过往中位为30.2倍。2012年以来股价大部分时间都是在上一年每股盈利的15以上至30倍之间滑动。以目前12倍的PE来看,股价有明显补涨空间,估值处于十分便宜的位置。关于本期《市净率最低的股票分屏》中的个股更详细的信息和数据,请下载分屏并仔细阅读。

本期 “市净率最低的股票”分屏中共50家公司,其中成长性排名为1-2号公司共有21家,较上期市净率最低分屏(2018-1-10)减少4家。换言之,屏中成长性较差的公司占比增加,一定程度上说明市场调整过程中缺少成长性支撑的公司估值下降更快。同时我们需要注意,因为短期因素而被“错杀”的股票依然存在:屏中成长性最好的1号公司有6家,与上期持平,但估值进入偏低区域的公司较上期明显增加,已有许继电气、中国建筑等5家公司位于估值偏低的A点区域,特变电工位于估值合理的B点区域。这些公司的市净率处在1.22至1.64的区间内,ROE大部分在8%至19%之间,在之前的一年里除中国建筑(上涨19%)外全部下跌,表现最弱的许继电气跌幅达到40%。这些公司质地优良,长期基本面向好,股价下行进一步降低了买入成本,值得关注。

以许继电气为例,公司前身为许昌继电器厂,在直流输电、智能变配电、以及智能轨交牵引供用电等领域均具有项目系统设计与集成能力,定位于高端智能能源装备制造商以及综合解决方案提供商。公司主营业务按产品分为智能变配电系统、直流输电系统、智能中压供用电设备和智能电表等四大类,2017年上半年收入占比分别为40%、20%、19%和11%。2017年1-9月公司实现营收52.66亿元、扣非后净利润2.98亿元,分别同比增长9.54%和22.01%,由于采取了更为严格的坏账计提政策,计提资产减值损失同比增长244.11%,部分拖累公司当期利润表现。

从未来成长性看,公司作为国内特高压直流输电领军企业,特高压换流阀的市占率超过30%,位居国内第一,同时是特高压控制保护的为市场双寡头之一,份额接近50%。直流业务增长较快,2016年收入同比增长47%,2017年上半年再次提速至110.64%(收入 6.45亿元)。公司的柔性直流输电技术已处国际领先水平,未来有望充分受益于“十三五”特高压建设高峰所带来的行业发展红利。与此同时,公司作为传统的充换电设备龙头企业,在电动汽车充换电标准制定、技术研发、设备研制及示范项目建设等方面均走在行业前列,在国家电网2016年三个批次的充电设备集招中,公司中标的直流桩约88.5MW,功率份额约9.3%,处于领先地位。随着国内充电桩产业布局加速,公司充电业务快速增长可期。

公司股价从2017年的开盘价18.04元下跌至如今(2018-2-6)的12.36元,累计跌幅达到40.34%。其中,今年以来累计下跌了18.5%。2008年以来,市场给予公司的PE倍数,过往中位为30.2倍。2012年以来股价大部分时间都是在上一年每股盈利的15以上至30倍之间滑动。以目前12倍的PE来看,股价有明显补涨空间,估值处于十分便宜的位置。关于本期《市净率最低的股票分屏》中的个股更详细的信息和数据,请下载分屏并仔细阅读。

归档文章/报告:

- • 兹事体大,固有新国九条2024年04月15日

- • A股的新玩法或已开始,当顺势而为2024年04月15日

- • 封面(2024-4-12)2024年04月12日

- • 本周最新估值快照发布(04.07-04.12)2024年04月12日

- • 硅宝科技:有机硅胶龙头,布局硅碳负极材料2024年04月11日

- 更多